Ràtio d'endeutament

La ràtio deute sobre capital net mesura el risc de l’estructura financera d’una empresa comparant el deute total amb el patrimoni net total. La ràtio revela les proporcions relatives de finançament de deute i renda variable que fa servir una empresa. És vigilat de prop pels prestadors i els creditors, ja que pot alertar ràpidament que una organització està tan desbordada pel deute que no pot complir les seves obligacions de pagament. Això també és un problema de finançament. Per exemple, és possible que els propietaris d’una empresa no vulguin aportar més efectiu a l’empresa, de manera que adquireixen més deutes per solucionar el dèficit d’efectiu. O bé, una empresa pot utilitzar el deute per recuperar accions, augmentant així el retorn de la inversió als accionistes restants.

Sigui quin sigui el motiu de l’ús del deute, el resultat pot ser catastròfic si els fluxos d’efectiu de les empreses no són suficients per fer els pagaments en curs del deute. Això és una preocupació per als prestadors, els préstecs dels quals no es poden retornar. Els proveïdors estan preocupats per la proporció pel mateix motiu. Un prestador pot protegir els seus interessos imposant requisits de garantia o pactes restrictius; els proveïdors solen oferir crèdits amb condicions menys restrictives i, per tant, poden patir més si una empresa no pot complir les seves obligacions de pagament.

Quan una empresa té una elevada ràtio de deute i renda variable, s’ha imposat a si mateix un gran bloc de cost fix en forma de despesa d’interessos, que augmenta el seu punt d’equilibri. Aquesta situació significa que la companyia necessita més vendes per obtenir beneficis, de manera que els seus beneficis seran més volàtils del que hauria estat el cas sense el deute.

Com es calcula la ràtio de deute i renda variable

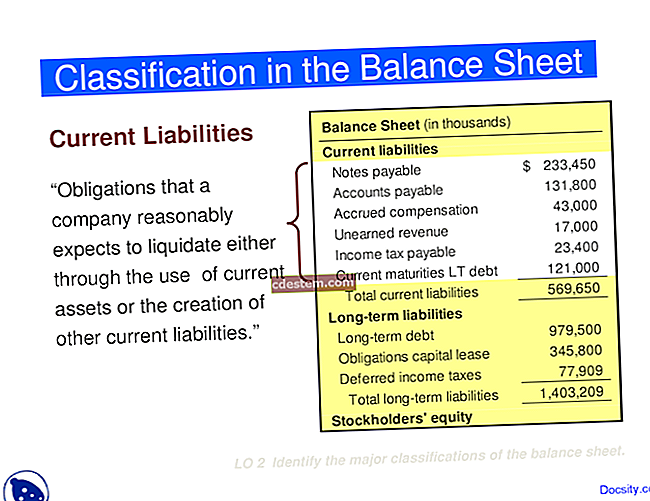

Per calcular la ràtio de deute sobre el patrimoni net, només cal dividir el deute total entre el patrimoni net total. En aquest càlcul, la xifra del deute ha d’incloure l’import de l’obligació residual de tots els arrendaments. La fórmula és:

(Deute a llarg termini + Deute a curt termini + Arrendaments) ÷ Patrimoni net

Exemple de la ràtio d'endeutament

Per exemple, New Centurion Corporation ha acumulat una quantitat important de deute en adquirir diversos proveïdors competents de traduccions de text al llatí. Els pactes de deute existents de New Centurion estipulen que no pot anar més enllà d’un coeficient de deute a 2: 1. La seva última adquisició prevista costarà 10 milions de dòlars. El nivell actual de renda variable de New Centurion és de 50 milions de dòlars i el deute actual és de 91 milions de dòlars. Tenint en compte aquesta informació, l'adquisició proposada donarà lloc a la següent ràtio de deute i capital:

(Deute existent de 91 milions de dòlars + deute proposat de 10 milions de dòlars) ÷ 50 milions de dòlars de renda variable

= 2,02: 1 ràtio deute / renda variable

La proporció supera el pacte existent, de manera que New Centurion no pot utilitzar aquesta forma de finançament per completar l’adquisició proposada.

Problemes amb la ràtio de deute i renda variable

Tot i que és força útil, la proporció pot ser enganyosa en algunes situacions. Per exemple, si el patrimoni net d’una empresa inclou una gran proporció d’accions preferents, es pot exigir un dividend significatiu segons els termes de l’acord sobre accions, que afecta la quantitat de flux de caixa residual disponible per pagar el deute. En aquest cas, les accions preferents tenen característiques de deute, més que no pas patrimoni net.

Una altra qüestió és que la ràtio per si mateixa no indica la imminència del pagament del deute. Podria ser en un futur pròxim o tan lluny que no és una consideració. En aquest darrer cas, una elevada ràtio de deute i renda variable pot resultar menys preocupant.