Mètodes de valoració de l'adquisició

La valoració de l’adquisició implica l’ús de múltiples anàlisis per determinar un ventall de preus possibles a pagar per un candidat a l’adquisició. Hi ha moltes maneres de valorar un negoci, que pot produir resultats molt diversos, en funció de la base de cada mètode de valoració. Alguns mètodes assumeixen una valoració basada en el supòsit que una empresa es vendrà a preus de fallida, mentre que altres mètodes se centren en el valor inherent de la propietat intel·lectual i la força de les marques d’una empresa, que poden produir valoracions molt més altes. Hi ha molts altres mètodes de valoració entre aquests dos extrems. A continuació es mostren exemples de mètodes de valoració empresarial:

Valor de liquidació. El valor de liquidació és l’import dels fons que es recaptarien en cas de vendre o liquidar tots els actius i passius de l’empresa objectiu. En general, el valor de liquidació varia en funció del temps permès per vendre actius. Si hi ha una "venda contra incendis" a molt curt termini, la quantitat suposada realitzada a partir de la venda seria menor que si es permetés liquidar una empresa durant un període de temps més llarg.

Valor immobiliari. Si una empresa té participacions immobiliàries substancials, poden constituir la base principal per a la valoració del negoci. Aquest enfocament només funciona si gairebé tots els actius d'una empresa són diverses formes de béns immobles. Atès que la majoria de les empreses contracten béns arrels en lloc de ser propietaris, aquest mètode només es pot utilitzar en un nombre reduït de situacions.

Alleujament de la reialesa. Què passa amb les situacions en què una empresa té actius intangibles importants, com ara patents i programari? Com es pot crear una valoració per a ells? Un mètode possible és el mètode de l’alleujament de la regalías, que consisteix a estimar la quota que hauria pagat l’empresa pels drets d’ús d’un actiu intangible si l’hagués de llicenciar a un tercer. Aquesta estimació es basa en un mostreig d’ofertes de llicències per a actius similars. Normalment, aquestes ofertes no es fan públiques, de manera que pot ser difícil obtenir la informació comparativa necessària.

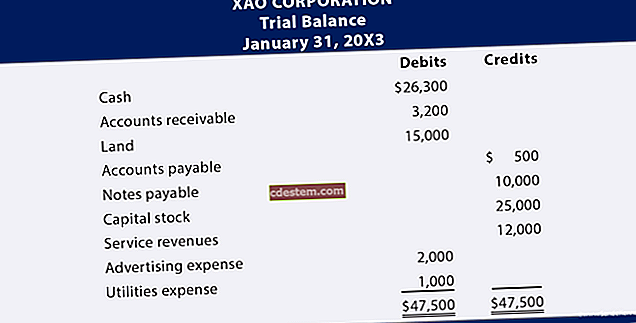

Valor del llibre. El valor comptable és l’import que rebrien els accionistes si els actius, passius i accions preferents d’una empresa es venguessin o es paguessin exactament pels imports registrats als registres comptables de l’empresa. És molt improbable que això es produeixi realment, ja que el valor de mercat en què es vendrien o es pagarien aquests articles podria variar en quantitats substancials respecte als seus valors registrats.

Valor empresarial. Quin valor tindria una empresa objectiu si un adquirent comprés totes les seves accions al mercat lliure, pagués el deute existent i mantingués l’efectiu restant al balanç de l’objectiu? S’anomena valor empresarial d’una empresa i és la suma del valor de mercat de totes les accions pendents, més el deute pendent total, menys efectiu. El valor empresarial és només una forma teòrica de valoració, ja que no té en compte l’efecte sobre el preu de mercat de les accions d’una empresa objectiu un cop s’ha anunciat l’OPA. A més, no inclou l’impacte d’una prima de control sobre el preu per acció. A més, és possible que el preu de mercat actual no sigui indicatiu del valor real del negoci si les accions es negocien poc, ja que algunes operacions poden alterar substancialment el preu de mercat.

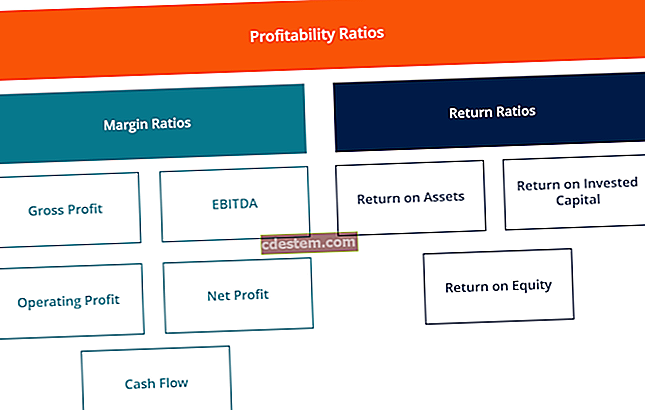

Anàlisi de múltiples. És bastant fàcil compilar informació basada en la informació financera i els preus de les accions de les empreses públiques i convertir aquesta informació en múltiples de valoració basats en el rendiment de l’empresa. Aquests múltiples es poden utilitzar per obtenir una valoració aproximada per a una empresa específica.

Fluxos de caixa amb descompte. Una de les formes més detallades i justificades de valorar un negoci és mitjançant l’ús de fluxos d’efectiu amb descompte. Segons aquest enfocament, l'adquirent construeix els fluxos d'efectiu esperats de l'empresa objectiu, sobre la base d'extrapolacions del seu flux de caixa històric i de les expectatives de sinergies que es poden aconseguir combinant els dos negocis. A continuació, s’aplica una taxa de descompte a aquests fluxos d’efectiu per arribar a una valoració actual del negoci.

Valor de rèplica. Un adquirent pot assignar un valor a una empresa objectiu en funció de la seva estimació de les despeses que hauria de suposar per construir aquest negoci "des de zero". Fer-ho implicaria sensibilitzar els clients sobre la marca mitjançant una llarga sèrie de campanyes publicitàries i altres de creació de marques, així com crear un producte competitiu a través de diversos cicles de productes iteratius. També pot ser necessari obtenir aprovacions reglamentàries, en funció dels productes implicats.

Anàlisi de comparació. Una forma comuna d’anàlisi de valoració consisteix a pentinar llistats de transaccions d’adquisició que s’han completat durant el darrer any o dos, extreure-les per a empreses ubicades a la mateixa indústria i utilitzar-les per estimar el valor d’una empresa objectiu. La comparació es basa generalment en un múltiple d’ingressos o en un flux de caixa. Es pot obtenir informació sobre adquisicions comparables d’arxius públics o comunicats de premsa, però es pot obtenir informació més completa pagant l’accés a qualsevol de les diverses bases de dades privades que acumulen aquesta informació.

Punt de preu de la influència. Un punt potencialment important que afecta el preu és el preu al qual els influents clau van adquirir l’empresa objectiu. Per exemple, si algú pot influir en l’aprovació d’una venda i aquesta persona va comprar accions de l’objectiu a 20 dòlars per acció, podria ser extremadament difícil oferir un preu inferior o igual a 20 dòlars, independentment del que puguin produir altres metodologies de valoració. per un preu. El preu de l’influencer no té res a veure amb la valoració, només la rendibilitat mínima que els influents clau estan disposats a acceptar pel seu cost de referència.

Valoració de la sortida a borsa. Una empresa privada els propietaris de la qual vulguin vendre-la pot esperar ofertes de possibles adquirents, però fer-ho pot generar arguments sobre el valor de la companyia. Els propietaris poden obtenir un nou punt de vista fent pública l’empresa enmig de les negociacions d’adquisició. Això té dos avantatges per a l'empresa venedora. En primer lloc, dóna als propietaris de l’empresa l’opció de procedir amb l’oferta pública inicial i, finalment, guanyar liquiditat venent les seves accions al mercat lliure. A més, proporciona una segona opinió sobre la valoració de l’empresa, que els venedors poden utilitzar en les seves negociacions amb possibles adquirents.

Compra estratègica. L’estratègia de valoració definitiva des de la perspectiva de l’empresa objectiu és la compra estratègica. És llavors quan l’adquirent està disposat a llançar tots els models de valoració i, en canvi, a considerar els avantatges estratègics de posseir l’empresa objectiu. Per exemple, es pot animar un comprador a creure que necessita omplir un forat crític a la seva línia de productes o entrar ràpidament en un nínxol de producte que es considera clau per a la seva supervivència futura o adquirir un element clau de propietat intel·lectual. En aquesta situació, el preu pagat pot ser molt superior a la quantitat que un examen racional de les qüestions suggeriria d'una altra manera.