Contracte de canvi a termini

Visió general dels contractes de canvi a termini

Un contracte de canvi a termini és un acord segons el qual una empresa accepta comprar una determinada quantitat de moneda estrangera en una data futura específica. La compra es fa a un tipus de canvi predeterminat. En subscriure aquest contracte, el comprador pot protegir-se de les fluctuacions posteriors del tipus de canvi d’una moneda estrangera. El propòsit d’aquest contracte és cobrir una posició de canvi per evitar pèrdues o especular sobre canvis futurs en un tipus de canvi per generar guanys.

Es poden obtenir tipus de canvi a termini durant dotze mesos en el futur; les cotitzacions dels principals parells de divises (com dòlars i euros) es poden obtenir fins a cinc o deu anys en el futur.

El tipus de canvi consta dels elements següents:

- El preu al comptat de la moneda

- La comissió de transacció del banc

- Un ajust (cap amunt o cap avall) del diferencial del tipus d’interès entre les dues monedes. En essència, la moneda del país amb un tipus d’interès més baix es negociarà amb una prima, mentre que la moneda del país amb un tipus d’interès més alt es negocia amb un descompte. Per exemple, si el tipus d’interès nacional és inferior al de l’altre país, el banc que actua com a contrapart afegeix punts al tipus spot, que augmenta el cost de la moneda estrangera en el contracte a termini.

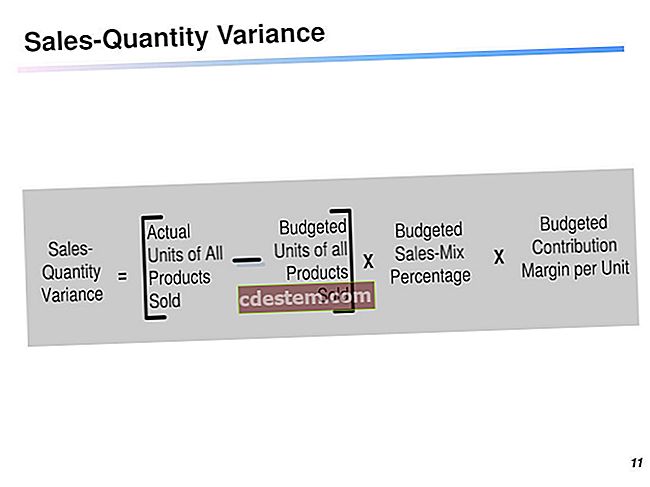

El càlcul del nombre de punts de descompte o primes per restar o afegir a un contracte a termini es basa en la fórmula següent: